Las inversiones en renta fija o bonos están de vuelta en el foco de los inversores. Tras un 2022 y 2023 donde la tasa de interés de referencia en dólares (controlada por la Reserva Federal de EEUU o Fed) pasó de 0,25% a 5,5% en un año y medio, la rentabilidad de inversiones conservadores como bonos del Tesoro americano y bonos corporativo con “grado de inversión”, aumentó a niveles no vistos desde el año 2009. En concreto, los rendimientos al vencimiento de estas inversiones promedian hoy más de un 4,3% y 5,3% anual, respectivamente.

Con la inflación en EEUU en mayor control por parte de la Fed al bajar al 4,1% en 2023 desde 8% en 2022, y con proyecciones para el 2024 de 2,4%, se espera que la tasa de interés de referencia sea recortada de forma paulatina, hasta al menos 4,75% de acuerdo a las proyecciones de la Fed. El consenso de los analistas del mercado incluso va más allá, proyectando recortes hasta un nivel del 4%. De cumplirse cualquiera de estas estimaciones, se espera que el mercado de bonos tenga un buen desempeño en 2024.

En sí, todo recorte en las tasas de interés de referencia tiene un impacto inicialmente positivo en los bonos que cotizan en el mercado financiero, traducido en aumentos de precio de estos. Dependiendo del plazo del bono o su emisor, el impacto positivo podrá ser mayor, menor o inexistente, pero en términos promedio sería favorable a fin de cuentas.

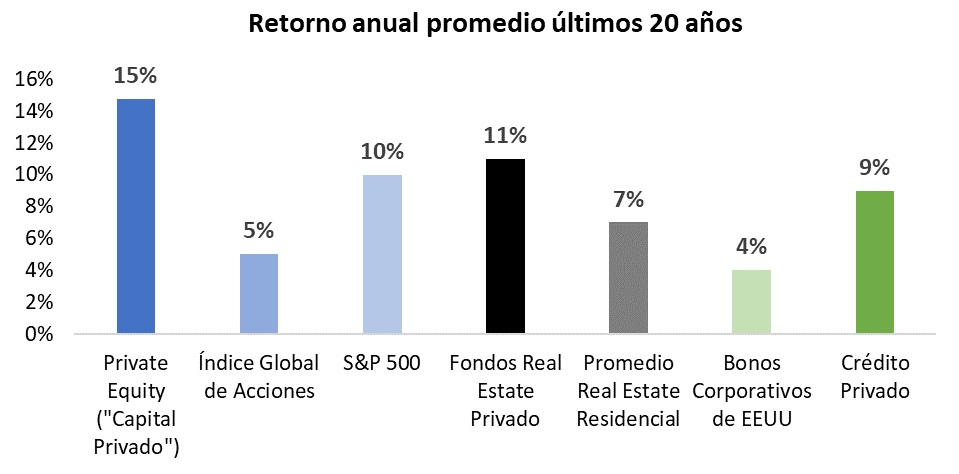

Retornos promedio de las principales categorías de activos financieros

Fuente: Puente, Bloomberg, Preqin. Datos a noviembre de 2023.

Lo certero, es que al comprar un bono de un excelente emisor corporativo con rendimientos por encima del 5,3% a vencimiento, estamos comprando significativamente por encima del rendimiento promedio histórico desde el año 1999 a hoy, del 4,4%. Ni hablar respecto al promedio del rendimiento de Bonos del Tesoro americano en el mismo período, del 2,7%. Al efectivamente mantener la inversión en un bono de un excelente emisor hasta su vencimiento, se puede asegurar dicha rentabilidad anual, superando así las estimaciones de inflación de EEUU para los años venideros. En resumen, no se veía una oportunidad de este estilo en las inversiones de renta fija más conservadoras, desde la Gran Crisis Financiera entre el 2008 y 2009.

Todo este contexto viene acompañado por un crecimiento económico global en desaceleración, debido a los mayores costos de financiamiento que suponen las elevadas tasas de interés. Sin embargo, a pesar de estar en desaceleración, la actividad global y en especial en EEUU evitaron caer en un entorno de recesión, al mostrar una gran resiliencia en el mercado laboral y en el consumo. En concreto, el crecimiento global se mantuvo resiliente en 2023 al marcar el 3,2%, desde 3,4% en 2022, y con la expectativa de cerrar en 2,7% en 2024 de acuerdo con el consenso de analistas. En EEUU el crecimiento cerraría en 2,4% para 2023, desde 1,9% en 2022, y con la expectativa de llegar al 1,4% en 2024 de acuerdo a la Fed. En resumen, menos crecimiento y menos inflación, pero con la suficiente resiliencia para evitar una recesión. A este escenario se le conoce como “aterrizaje suave” de la economía.

En un aterrizaje suave podemos esperar un mercado financiero con las siguientes características: retornos atractivos en renta fija o bonos por los elevados niveles de rendimiento y los recortes esperados en las tasas de interés de referencia, un desempeño positivo aunque modesto para el mercado de renta variable o acciones, y un entorno de oportunidades diversas para el mundo de las Inversiones Alternativas, como el Capital Privado (“Private Equity”), Crédito Privado, y en menor medida, el Real Estate en economías desarrollados.